امواج الیوت در بورس چیست؟

اگر مدت زیادی است که در بازار بورس (بخوانید در مورد: بورس چیست؟) فعالیت میکنید و ساعتها نمودارها را بررسی کردهاید، مطمئنا میدانید یکسری از روندها، در حالتی که وضعیت احساسی بازار ثابت باشد، مرتبا تکرار میشوند و همیشه نیز نتایجی یکسان دارند. به اینگونه از تکرارها در یک نمودار، امواج الگویی میگویند که توسط برخی از اشخاص مورد بررسی و تدریس قرار میگیرند.

تا به امروز اشخاص زیادی به ارائه چنین الگوهایی پرداختهاند که آقای «الویت» یکی از این اشخاص است؛ زمانی که به نتایج دیگر اشخاص یا خودمان و حتی آقای الیوت نگاه میکنیم، متوجه وجود یکسری از الگوهایی خواهیم شد که مرتباً در نمودار رخ داده و همیشگی هستند.

چیزی که در این مطلب قصد بررسی آن را داریم، امواج الیوت و نمونههای بارز از این امواج در بورس هستند، در این مطلب با زبانی رسا و قابل فهم سخن میگوییم تا درک مفاهیم آن، برای شما آسان باشد.

امواج الیوت چیست؟

آقای الیوت یکی از تحلیلگران بازار سهام بود که سالهای زیادی از عمر خود را پای بررسی نمودارها گذاشت، او پس از مدتها به درکی رسيد که میگفت: امواجی که بر روی نمودارها میبینیم، همیشه بینظم نیستند! بلکه گاهی اوغات در الگوهایی یکسان تکرار شده و نتیجه تقریباً یکسانی نیز دارند.

این تعریفی است که از امواج الیوت انتظار داریم، اما چرا اسم الیوت؟ برای اینکه نظریهپرداز این روش الیوت نام داشت، و الگوها نیز بر همین اساس نامگذاری شدهاند.

الیوت سپس این الگوها را دستهبندی کرد و به دوستان خود آموزش داد، در طول زمان، این الگوها همهگانی شده و افراد با استفاده از آنها توانستند تحلیل بهتر و موثرتری نسبت به دیگران داشته باشند.

قدمهای درک این امواج

بسیاری از آموزشهایی که در سایتها میبینید، از پایه غلط بوده و درک درستی به شما نمیدهند! زیرا از مثالهای قدیمی استفاده کردهاند که تقریباً منسوخ شده و با زبانی از آنها سخن گفتهاند که قابل فهم نیست! اما مشکلی نیست، در ادامه قصد داریم با ذکر تعدادی مفاهیم اصلی، این درس را آغاز کنیم تا برای همه قابل درک باشد.

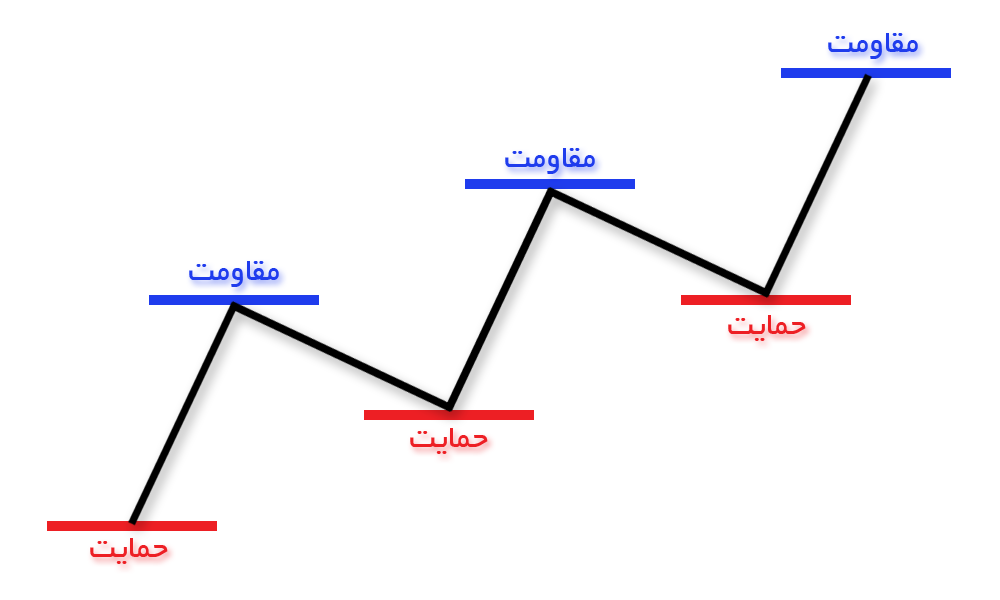

قدم اول: سطوح امواج

با توجه به تصویر فوق، هر نمودار شامل دو بخش حمایت و مقاومت میشود: همانطور که میبینید، نمودار گاهی درحال مقاومت است و گاهی حمایت، اما در کل روبه بالا میرود. زمانی که ما به الگوهای اصلی که همیشه در نمودارها «چه رو به بالا و چه رو به پایین» تکرار میشوند مسلط شویم، خواهیم دانست عاقبتِ این امواج پیرو مقاومت خواهند بود یا حمایت. یعنی در ادامه رو به بالا خواهند بود یا پایین؟ تمام حرفی که نظریه الیوت دارد همین است، تا الگوهای اصلی را به شما نشان بدهد.

قدم دوم: رسم کانال

قبل از ورود به مثالها، لازم است رسم کانال را در نمودارها بیآموزید. رسم کانال باعث میشود الگوهایی که الیوت از آنها سخن میگوید را بهتر درک کرده و اشتباهاً آنها را بررسی نکنید.

2

همانطور که در تصویر فوق مشاهده میکنید، نمودار شامل سه نوع کانال میشود که یک نوع؛ صعودیِ آبی «رو به بالا» است.

نوع دیگر؛ نزولیِ قرمز «رو به پایین» است.

و نوع آخر: مستطیل مشکیِ ثابت است.

این کانالها را لازم است با توجه به سطوح مقاومتی و حمایتی روند رسم کرده و تا زمانی که روند تغییر جهت نداده ادامه دهید.

به طور کلی کف کانال به معنای محدوده خرید بوده و سقف کانال محدوده فروش.

اما متداولترینِ این الگوها چه هستند؟

شناخت و استفاده از الگوهای متداول

الگوهای معروف به معنای همان روندهای تکرار شونده هستند که الیوت از آن سخن میگوید.

بعضی از افراد با توجه به نمودار خطیِ قدیمی این الگوها را فراگرفته و بررسی میکنند که اصلاً درست نیست؛ بلکه لازم است نمودار شمعی را، به دلیل حجم اطلاعاتی دقیقتر برای درک این الگوها استفاده گردد.

الگوی اول: دو مقاومت

در نمودار فوق، میتوانید دو حرکت اصلی رو به بالا را مشاهده نمایید که به عنوان دو مقاوت اصلی شکل گرفتهاند.

مقاومت دوم به معنای قیمت پایانی کم است؛ قدرت خرید افت کرده و با این حساب این اوج نمیتواند دوام بیآورد که مطمعناً حمایت خواهیم داشت.

اگر خط حمایت را تا مقاوت دوم در نظر بگیرید، این ارتفاع بیانگر اندازهی حمایت بعدی «80 درصد مواقع» بعد از حمایت اصلی خواهد بود و دوباره روند ثابت خواهد شد.

در افت اصلی بعد از اوج دوم، شمع چکشیِ برعکس را میبینیم که همیشه به معنای نزول است، هر بخشی از روند که این نوع شمع را مشاهده نمودید، میتوانید 80 درصد احتمال افت را در نظر بگیرید.

الگوی دوم: دو حمایت

این الگو دقیقاً برعکس الگوی قبلی است اما شرطی وجود دارد که میگوید: درصورتی که روند نزولی یا حمایتی، بیش از حالت طبیعی باشد، آنگاه این روند حضور یابد مقاومتی به اندازهی مقاومت پیشین خواهیم داشت.

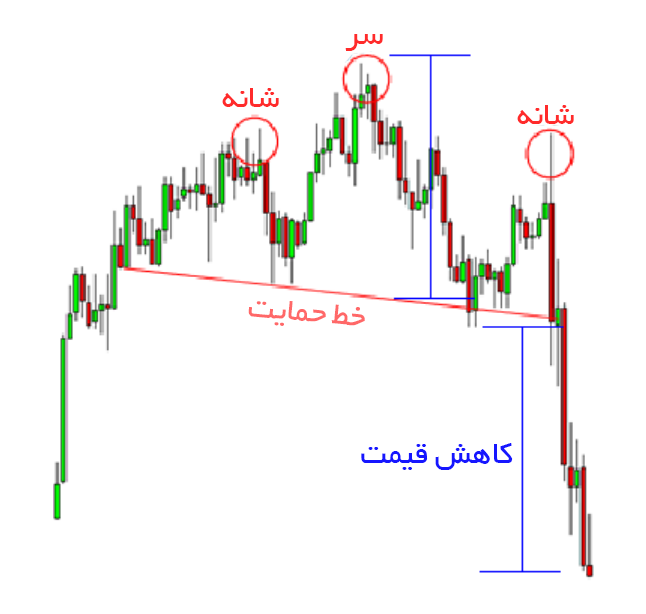

الگوی سوم: سر و شانه!

این نوع از امواج، یک مقاومت، یک مقاوت بالاتر و یک مقاومت کوچکتر دارد که سرجمع سه مقاومت میشوند با همین قاعدهای که گفتیم: بالا، خیلی بالا و مقداری بالا. برای مطالعه بیشتر در زمینه الگوهای سرو شانه، میتوانید مقاله «الگوی سر و شانه در تحلیل تکنیکال» را مطالعه کنید.

نتیجهی این روند نزولی به اندازهی سر است.

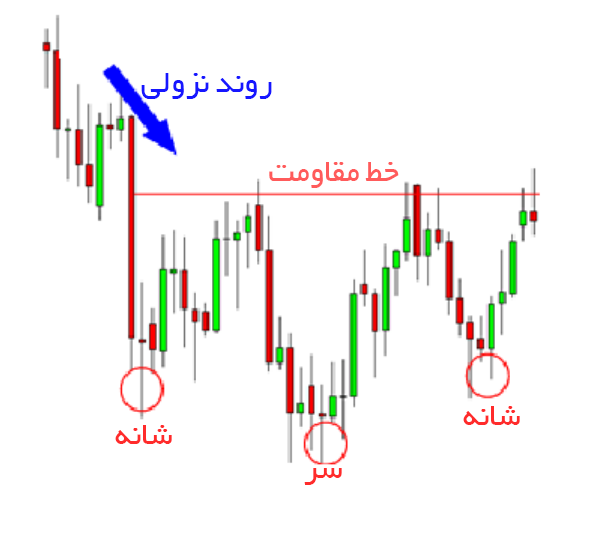

الگوی چهارم: سروشانه برعکس!

این الگو دقیقاً برعکس الگوی قبل عمل کرده و باعث صعود میشود.

الگوی پنجم: الگوهای دوقلویِ وج «wedge»

این بخش شامل الگوهای همسان است که آنها را مفصلاً تشریح خواهیم کرد.

وجها به معنای یک مکث در روند معاملات هستند، گره معاملاتی نه! بلکه در حراج پیوسته سهم اما معاملات کمتر هستند که بیانگر دودلی معاملهگران در دادوستد است.

در این وج که صعودی نام دارد، میتوانید معاملات ریز اما به سمت مقاومت را ببینید، اما یک شمع Marubozu به میان آمده و باعث نزول در روند شده؛ همیشه بدانید شمع Marubozu باعث نزول میشود، چه در الگوها و چه در روندهای عادی. برای مطالعه بیشتر در رابطه با کندلهای مختلف، مقاله «کندل شناسی چیست؟» را مطالعه کنید.

اینجا، این وج به ما میگوید؛ معاملهگران زیادی هستند که قصد دارند به قیمت پایین بفروشند اما چرا؟

قبل از خرید این سهام لطفاً اطلاعات مهمی از شرکت بدست آورید شاید افشای اطلاعات مهم مثل آتشسوزی یا هر چیز دیگری مثل تحریمها باعث فروش به قیمت کمتر شده!

این وج نزولی نام دارد، که نشانهی رشد قیمت در آینده است.

لطفاً در تشخیص این روند دقت بیشتری داشته باشید تا اشتباهاً آن را درک نکنید، مصداق اصلیِ این الگو اینگونه است که؛ خط قرمز مقاومتهای بالایی روند، شیب بیشتری از خط حمایتهای روند دارد.

الگوی ششم: الگوی پرچمی

این الگو زمانی قابل درک است که خط حمایتهای روند با خط مقاومتهای روند در انتها یکی است که سرجمع نمودار یک مثلث خواهد بود که؛ در بین یک روند نزولی یا صعودی قوی شکل میگیرد.

این پرچم بیانگر افول شدید خواهد بود، بعضی میخواهند در پرچم، ارزش سهم را ثابت نگه دارند، اما بعضی فروشندگان از ندانمکاری وارد شده و میخواهند این ثبات را حفظ کرده یا جلوی نزول را بگیرند که عرضه بیشتر از تقاضا شده و روند دوباره افت میکند.

سخن آخر

در این مطلب سعی شد تمام نکات مربوط به امواج الیوت را بررسی و خدمتتان ارائه کنیم اما قبل از استفاده از آنها حتماً در نظر داشته باشید که موارد دیگری هستند که بر روی روند یا نمودار سهام یک شرکت تاثیر میگذارند، ممکن است تحلیل بنیادی برای درک و شناخت اتفاقات دیگر برایتان لازم و ضروری باشد به خصوص وقتی جداً میخواهید سهامی را خریداری کنید، جدا از تحقیقاتی مثل بررسی نقدینگی و… لازم است نبض بازار را بدست آورده و سپس وارد تحلیل تکنیکال شوید تا الگوهایی که بررسی کردیم را را تحلیل کرده و سفارش خود را ثبت کنید.

دیدگاهتان را بنویسید

می خواهید در گفت و گو شرکت کنید؟خیالتان راحت باشد :)